在一家银行内部,相比公司业务部、投行部等业务条线,科技条线往往不太容易出成绩,而科技部门中的数据中心主要负责运维,时常也被贴上“没有发展”的标签,其中的网络岗可能更加难以凸显自身的价值。然而,银行的网络部门真的无法发挥价值吗?

近日,F5与某大型股份制银行携手,打造大数据引擎解决方案,借助网络设备的能力帮助实现金融风控,该创新还获得了国家知识产权局的授权,成为该银行数据中心及科技条线获得的首个专利,彰显了该银行金融科技创新的实力,更为银行的数据中心、网络部门的创新思路打开了一条新的道路。

借助F5大数据引擎解决方案,某银行通过创新获得国家发明专利

网络设备创新突破获得国家发明专利

如今,银行业正在积极推进线上化、数字化,各家银行都不甘落后,希望在这波浪潮中赢得先机。大数据作为银行业应用最为广泛的技术之一,能够助力金融风控,排除风险隐患。众所周知,银行内部拥有大量的高质量数据等待被开发,但是要如何获取这些数据,如何充分运用海量的数据为业务带来更多价值,成为各大银行亟待解决的问题。

某大型股份制银行积极响应国家数字经济战略,着力构筑数字化风控安全生态圈,打造智能风控平台,建设智能、完善、高效的全渠道、全场景、全时段风控防控体系。该银行还成立了运维数据治理团队,从数据管理过程、技术支撑、管理规范等方面开展运维数据管理工作。

F5与该银行携手打造的大数据引擎解决方案,能够实现业务价值交付过程数据的自动实时采集,实现对金融的风险态势感知,保障数据安全的同时,让开发运维成本大幅降低,并且具备可复制、易推广的特性。

全方位数据监控分析 让金融风险尽在掌控

目前绝大部分金融机构都构建了完善的IT架构,能够承担大型的金融交易,保证金融交易的可靠性和安全性。但随着金融业务的发展,金融机构的IT架构逐渐从传统数据中心向云扩展,运维手段也从传统手工加脚本的方式向现代化的DevOps过渡。

对于金融机构来说,业务也变得越来越复杂,一个业务系统的正常运行涉及到从网络层到应用层的各个方面,要保证业务的顺利运行,则需要监控从二层到七层的各个内容。然而,传统的监控手段主要还是集中在网络层面,且采用的技术架构相对封闭,不具备敏捷开发的特性,难以找到影响业务的根本原因,难以满足时效性要求。

F5大数据引擎解决方案运行在全代理结构下,可以实时监控二到七层的所有数据,能够实现全方位的数据抽取,再配合数据分析平台,就可以达到业务实时监控的复杂要求,可以提供真正实时的“T+0鲜活”数据,满足业务的全面分析和全面控制需求,实现对业务交易风险的智能排查、实时预警、实时阻断。

两大平台双管齐下 降低开发运维成本

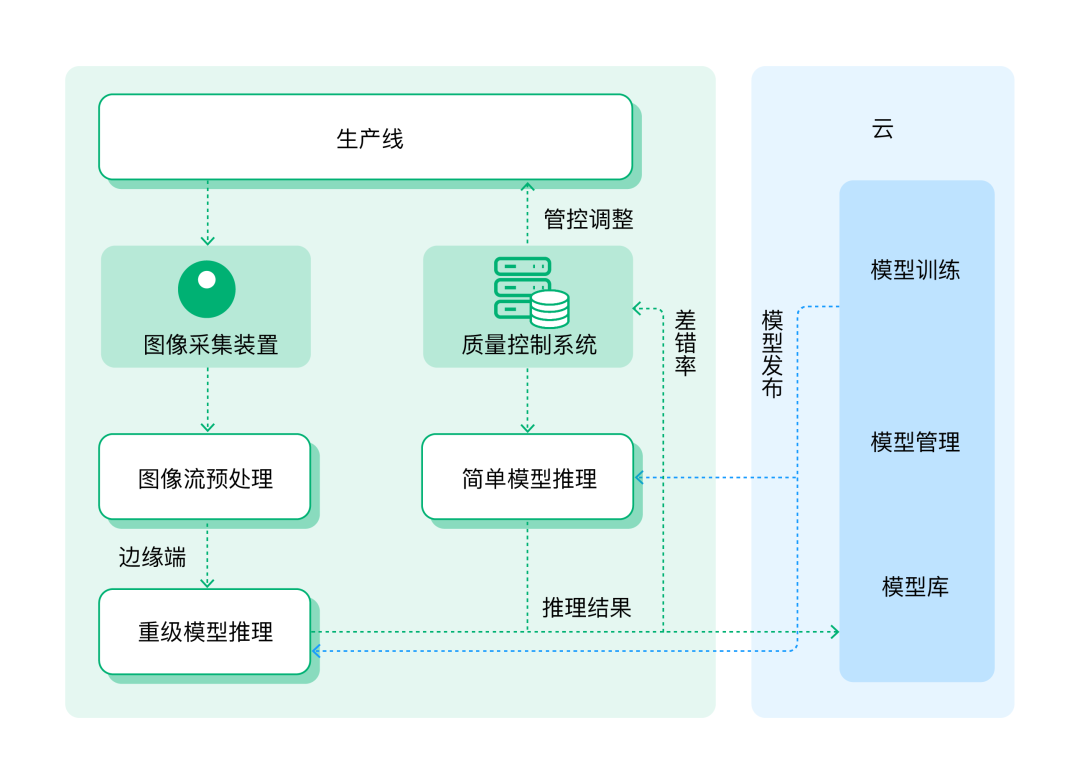

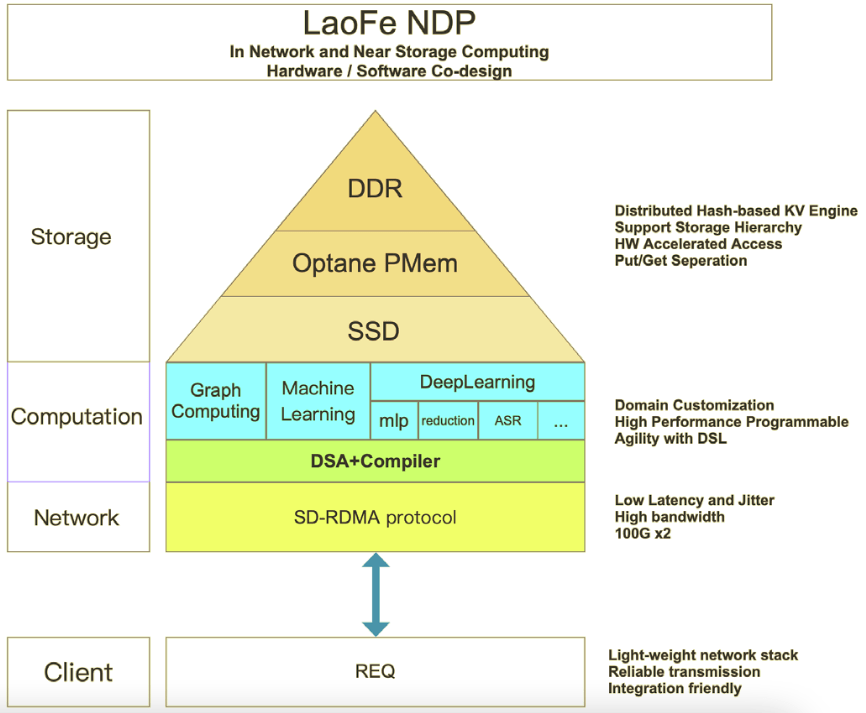

F5大数据引擎解决方案主要包括两大平台——数据提供平台和数据分析平台,F5 LTM设备作为数据提供平台,根据需要进行数据提供,通过高速日志模式提供给数据分析平台。数据分析平台对提供的数据进行相应的分析,按需完成数据展现,并可提供给实时决策类应用进行实时决策。

基于F5的实时数据采集系统助力实时决策类应用

与其他同类解决方案相比,F5大数据引擎解决方案具备多项突出优势:当新增采集数据时,对数据生产者无感知,无需生产者配合开发,能够降低沟通成本,加快开发进度,节省时间成本;并且无需部署大量的数据采集代理程序,节省资源,维护简单,减少运维人力成本;当新增数据格式时,无需程序开发,只需对相关信息进行格式配置实现配置动态加载,大大降低开发成本。

在应用无处不在的当下,安全风险日益加剧,复杂协同带来的安全威胁随处可见。F5致力于随时随地保护、交付、优化任何应用和API,面对挑战,F5始终与时俱进,以领先技术打造创新安全解决方案,帮助金融机构构筑数字安全新防线,为金融行业数字化转型赋能提速。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。