今年以来,人工智能独角兽旷视科技赴港上市的消息频频传出。近日,有业内人士表示,旷视科技赴港IPO将考虑采用“同股不同权”架构。

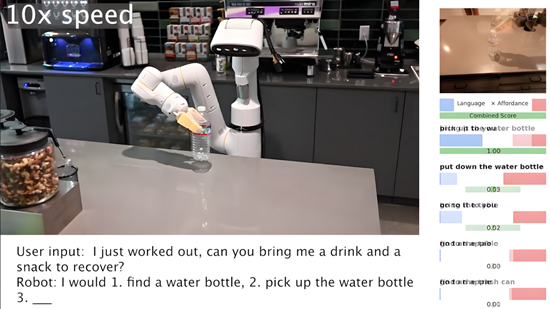

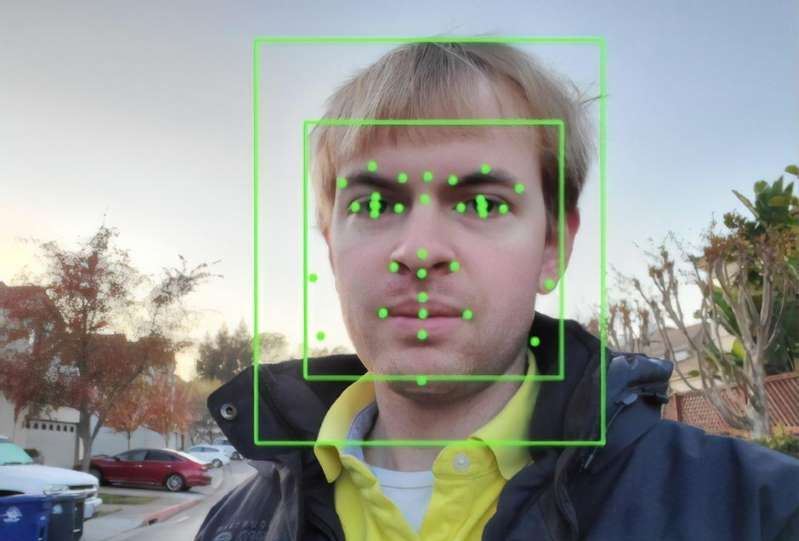

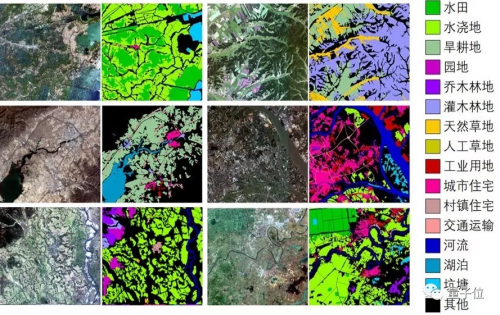

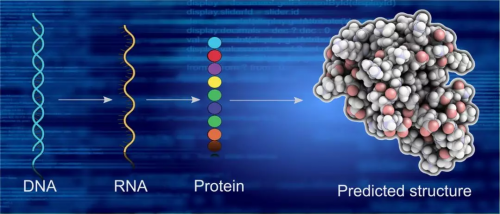

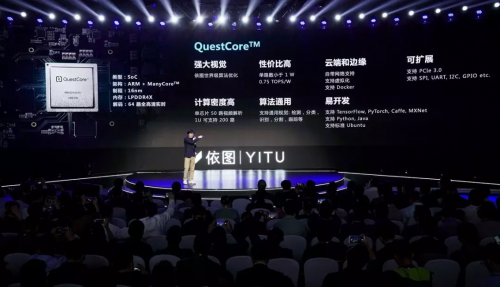

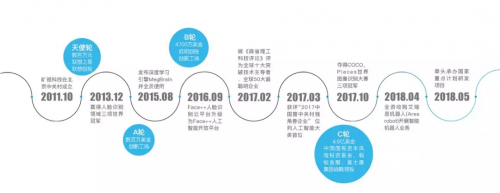

据悉,旷视科技成立于2011年10月,由印奇、唐文斌和杨沐三位创始人成立。旷视商业化的第一款人工智能产品是人脸识别解决方案。而公司原创的深度学习框架Brain++则为其训练算法和改进模型提供了量身定制的基础性支持。凭借强大的软硬件整合能力,旷视为客户打造出了全栈人工智能解决方案,从而在个人物联网、城市物联网和供应链物联网等多个垂直应用领域处于行业领先地位。

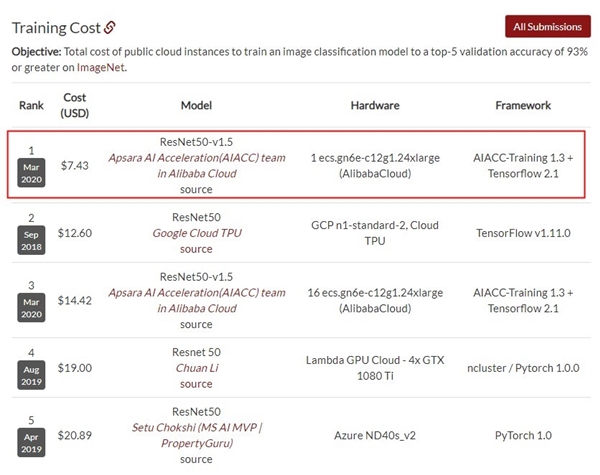

旷视科技于2019年5月初公布其最新一轮融资,融资金额达到7.5亿美元,此次融资将使得旷视的估值从之前的10亿美元提升至超过40亿美元。而在旷视今年融资之前,彭博社也曾报道旷视正在为香港IPO筹集资金,筹资规模在5亿至10亿美元之间。

值得关注的是,此前港媒报道,旷视曾计划今年4月底至5月初向港交所递交上市申请,并积极考虑采用“同股不同权”的架构。

根据港交所新修订的《上市规则》规定“同股不同权”拟上市公司上市时最低预期市值需达到400亿港元,约合50亿美元。最近一次融资使得旷视的估值接近港交所“同股不同权”的上市要求。

此外,港交所规定上市公司“如果市值少于400亿港元,则需要在最近一个财政年度,收入不低于10亿港元。”如果市值未及400亿港元,只要最近一个财年的收入达到10亿港元,旷视科技同样可以以“同股不同权”的方式在香港上市。

这是继小米和美团之后,旷视科技将成为第三家通过”同股不同权“在港股上市的公司。

不容忽视的是,当前科创板IPO的要求和政策等相比港股更为宽松,除了允许同股不同权外,还允许尚未盈利的公司以及允许红筹和VIE架构企业上市。

对于当前赴港上市和登陆科创板,旷视科技方面还没有给出明确的官方说法。但是,作为AI第一股,旷视科技的上市之路依然值得关注。